在金融市场中,期货交易不仅是技术与策略的较量,更是人性与心理的深刻体现。期货市场的波动性和不确定性,使得投资者在决策过程中不可避免地受到情绪、认知偏差和行为习惯的影响。理解这些人性因素,对于投资者在期货市场中取得成功至关重要。

首先,期货市场的杠杆效应放大了投资者的情绪波动。当市场走势与预期相符时,投资者可能会过度自信,进而加大投资规模;而当市场出现不利变化时,恐惧和焦虑可能导致投资者做出非理性的决策,如过早平仓或追加保证金。这种情绪的放大效应,要求投资者必须具备强大的心理素质和风险管理能力。

其次,认知偏差在期货交易中同样不可忽视。常见的认知偏差包括确认偏误(confirmation bias)和损失厌恶(loss aversion)。确认偏误使得投资者倾向于寻找和接受支持自己观点的信息,而忽视相反的证据;损失厌恶则导致投资者在面对亏损时,更倾向于采取保守策略,甚至不惜代价避免承认错误。这些偏差可能导致投资者在市场分析和决策过程中偏离理性轨道。

为了更好地理解人性因素对期货交易的影响,以下表格列举了几种常见的心理偏差及其对投资者决策的可能影响:

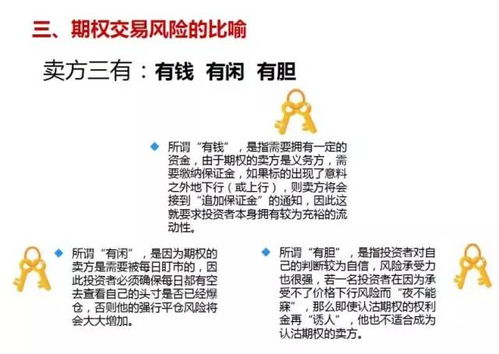

心理偏差 描述 对决策的影响 确认偏误 倾向于寻找支持自己观点的信息 可能导致过度自信和忽视市场风险 损失厌恶 对亏损的反应比盈利更为强烈 可能导致过早平仓或避免止损 羊群效应 跟随大多数人的行为 可能导致市场泡沫或恐慌性抛售 过度自信 高估自己的知识和能力 可能导致过度交易和风险暴露面对这些人性因素,投资者应采取一系列策略来优化自己的交易行为。首先,建立明确的投资计划和风险管理策略,避免情绪驱动的决策。其次,通过持续学习和反思,识别并纠正自己的认知偏差。此外,投资者还可以利用技术分析和量化模型,减少主观判断的干扰,提高决策的客观性和科学性。

总之,期货交易不仅是技术和策略的比拼,更是对人性的深刻考验。理解并管理好这些人性因素,对于投资者在期货市场中保持理性、稳健地前行至关重要。通过不断学习和实践,投资者可以逐步提升自己的心理素质和决策能力,从而在复杂多变的市场环境中立于不败之地。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。